Tabla de contenidos

La estrategia de inversión de las aseguradoras europeas ha cambiado notablemente en los últimos años. Entre las causas de dicho cambio cabe destacar principalmente las siguientes: el escenario de tipos de interés bajos, la regulación de Solvencia II y la creciente importancia de los factores no-financieros en la consideración de las inversiones.

Que los tipos de interés estén hoy cerca de sus mínimos históricos (incluso siendo negativos para algunos emisores y vencimientos) provoca que en algunos países las compañías estén afrontando dificultades a la hora de encontrar activos que cubran las garantías que han asumido con sus clientes, obligándolas a tomar más riesgo de inversión y a contemplar nuevas clases de activos para sus carteras.

Situación que viene de lejos

Desde luego, no es una situación que haya ocurrido de repente. A raíz de la crisis financiera global de 2008, la política monetaria expansiva de los bancos centrales, al principio bajando los tipos de intervención y luego comprando directamente activos en el mercado, ha supuesto una progresiva subida de los precios de los bonos y por tanto una bajada de sus rentabilidades. Como consecuencia de la crisis de deuda soberana de 2011, en los países del sur de la UE como España, Italia o Portugal, las rentabilidades de los bonos han sido más altas durante más tiempo y por tanto se ha retrasado la necesidad de mirar más allá de la renta fija.

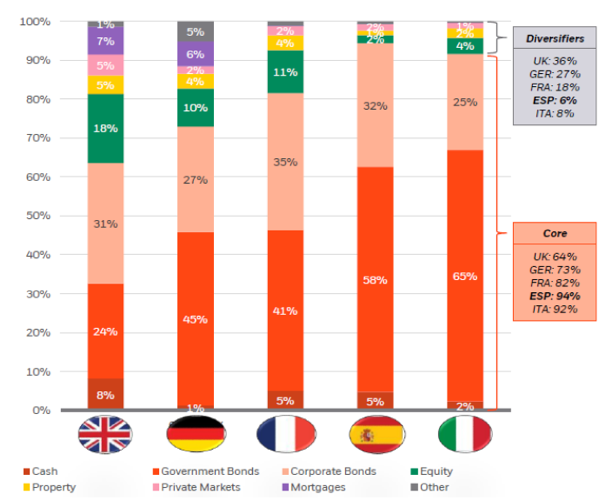

En el siguiente gráfico se muestra la asignación de activos de las aseguradoras dependiendo de su país de origen. Se observa como en España o en Italia, donde los tipos de interés han sido más altos en los últimos años, el porcentaje de la cartera de inversiones invertido en renta fija es superior al de países como Alemania o Francia, donde hace ya tiempo que los tipos de interés son más bajos.

Fuente: BlackRock; octubre 2019.

Por otro lado, la introducción de Solvencia II en 2016, especialmente en lo que se refiere a su Pilar 1, ha supuesto un cambio estructural en la gestión de las inversiones de las aseguradoras. Exige dedicar elevados recursos al análisis de impacto de las diferentes decisiones de inversión, buscando el equilibrio óptimo entre la gestión de la cuenta de resultados y la del balance; es decir, una optimización entre la rentabilidad, el riesgo y el consumo de capital. Naturalmente Solvencia II no solo ha afectado a la estrategia de inversión de las compañías sino al propio modelo de negocio: desde hace años se observa tanto movimientos de consolidación para ganar escala como un traspaso de los recursos de los clientes desde productos aseguradores tradicionales con garantía, donde el riesgo es asumido por la compañía, hacia productos unit linked, donde el riesgo es asumido por el cliente.

Finalmente, estamos observando el creciente interés para integrar los principios de sostenibilidad en las decisiones de inversión. Actualmente hablamos de interés pero de aquí a unos pocos años será una exigencia ineludible. Es muy destacable que el desarrollo de estos principios de sostenibilidad (ESG en sus siglas en inglés por Environmental, Social y Governance) sea más relevante en Europa que en el resto del mundo.

Así, estamos viendo 2 tendencias muy claras y muy generalizadas en la gestión de las inversiones de las aseguradoras en los últimos años, cuya relevancia creemos que solo puede intensificarse a futuro: el apetito por las inversiones consideradas como alternativas y la integración de los principios de sostenibilidad en el rol que tienen como gestores / inversores.

Activos alternativos: ¿qué son?

Cuando se habla de inversiones alternativas, se entienden como alternativas a las inversiones más tradicionales de renta fija y renta variable. Esta denominación de alternativos es una especie de cajón desastre que incluye activos heterogéneos pero que todos se caracterizan por ser menos líquidos y más complejos que las inversiones tradicionales y estar básicamente enfocados al inversor institucional. Algunos ejemplos de inversiones alternativas son el capital riesgo, la deuda privada, los hedge funds, las infraestructuras o los inmuebles.

Las aseguradoras tienen un horizonte de inversión a largo plazo y estructuralmente tienen un nivel amplio de liquidez. Eso las convierte en inversores ideales para capturar la prima de iliquidez con la que cotizan estos activos (el diferencial que deben pagar los activos de mercados privados respecto a los activos de mercados públicos precisamente por esa menor liquidez).

Los beneficios que aportan estos activos a las carteras de inversión, además de una mayor rentabilidad esperada que la que hoy tiene la deuda pública o la renta fija privada, son la diversificación y la descorrelación. Eso provoca que baje la volatilidad del rendimiento de la cuenta de resultados haciéndola más resistente.

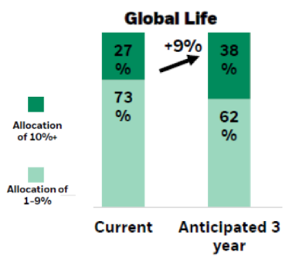

Casi todas las encuestas recientes muestran que las aseguradoras están dispuestas a asumir más riesgo de inversión y que el apetito por este tipo de activos es alto y creciente. En el siguiente gráfico se muestra el porcentaje de aseguradoras de vida con una asignación superior al 10% en activos alternativos respecto a sus activos totales actualmente y cómo está previsto que se incremente en los próximos 3 años.

Fuente: BlackRock; octubre 2019.

Dentro de los alternativos, la preferencia de las aseguradoras está enfocada hoy sobre todo a la deuda privada y a la deuda de infraestructuras, que además tiene un tratamiento favorable de carga de capital bajo Solvencia II. Ello supone una extensión lógica y natural de su actividad. Se trata de activos que comparten muchas similitudes con la renta fija, que desde siempre ha sido el activo más utilizado por las aseguradoras para sus inversiones y por tanto que conocen perfectamente.

La industria aseguradora es y seguirá siendo unos de los principales inversores en deuda pública y renta fija privada en los próximos años pero debido a la reducción de los diferenciales de crédito esperamos que vaya efectuando una rotación progresiva hacia activos alternativos.

Entendemos que no se trata de una decisión puramente táctica y oportunista sino una visión estratégica de largo plazo, donde la asignación de un porcentaje de la cartera de inversiones a este tipo de activos mejora la frontera eficiente de dicha cartera; es decir, para el mismo riesgo asumido, se obtiene una mayor rentabilidad esperada o, visto de otro modo, para la misma rentabilidad esperada, se reduce el riesgo asumido.

Una de las estrategias más utilizadas entre las aseguradoras de vida para cubrir sus compromisos a largo plazo es lo que se denomina una estrategia barbell: invertir a largo plazo en deuda pública (que es lo que proporciona la cobertura del riesgo de tipo de interés del activo respecto a su pasivo) e invertir a corto y medio plazo en renta fija privada (que es lo que proporciona la mejora adicional de la rentabilidad). Dado que los diferenciales de la renta fija privada se han ido reduciendo en los últimos años, las compañías están sustituyendo la inversión en renta fija privada por inversión en activos alternativos e ilíquidos como por ejemplo la deuda privada.

En definitiva, de cara a los próximos años es esperable una asignación creciente a activos no tradicionales y que el libro de inversión de las aseguradoras esté más diversificado de lo que está actualmente.

El papel de la sostenibilidad

La sostenibilidad es una necesidad a nivel global. Existe un nivel de concienciación creciente, acelerado por la crisis del cambio climático, sensibilizado en fomentar un crecimiento económico sostenible a largo plazo, que preserve la disponibilidad de recursos y el bienestar para las generaciones futuras.

A nivel internacional, en 2015 se alcanzaron los dos principales compromisos en materia de sostenibilidad, ambos promovidos por Naciones Unidas:

- La cumbre del cambio climático de Paris (COP21) donde 193 Estados se comprometieron a reducir los niveles de emisiones contaminantes.

- La definición de los Objetivos de Desarrollo Sostenible (ODS) donde se establecen objetivos concretos de sostenibilidad.

Para alcanzar estos objetivos, gobiernos de todo el mundo están introduciendo cambios regulatorios muy significativos. En el caso de Europa, a través de la Comisión Europea, se está liderando un movimiento de cambio a nivel internacional, con una especial atención al sector financiero, para el que se ha aprobado el Plan de Acción de Finanzas Sostenibles. Este plan será de aplicación en 2021 y establecerá las bases para integrar la sostenibilidad en la gestión de inversiones a través de la inclusión de criterios ESG.

¿Qué es la inversión responsable?

En el sector asegurador, y en especial en las aseguradoras de vida y las gestoras de fondos de pensiones, los conceptos de sostenibilidad son inherentes, principalmente por dos motivos: una vocación social fundacional (preservar el bienestar de las personas en el momento de la jubilación) y la realización de inversiones a muy largo plazo, donde la integración de los criterios ESG en la gestión de las inversiones permiten alinearse con un crecimiento económico sostenible a largo plazo.

Para el sector no son conceptos nuevos, si bien la inclusión de criterios de sostenibilidad está avanzando de forma acelerada y exige adaptarse continuamente. En particular, en los últimos años se ha evolucionado desde tratarlo como una inversión temática a integrarlo para el total de las inversiones, potenciando la propiedad activa mediante la participación en iniciativas de colaboración entre inversores para influir en las compañías donde se invierte. También está proliferando la temática de impacto mediante la inversión en bonos verdes, bonos sociales y bonos sostenibles.

¿Sabías que tu plan de pensiones en VidaCaixa apoya una sociedad igualitaria?

Para dinamizar estos cambios, se están compartiendo las mejores prácticas sectoriales a través de organizaciones locales o internacionales como los PRI (Principios de Inversión Responsable) y UNEPFI (UN Environmental Program Finance Iniciative), ambas promovidas por Naciones Unidas.

La incorporación de criterios de sostenibilidad se está consolidando como una parte imprescindible para la gestión de inversiones. Sin embargo, no está exenta de retos, principalmente en el ámbito de la gobernanza y en los aspectos técnicos.

Retos de futuro

Las aseguradoras afrontan numerosos retos de cara al futuro cercano: la incertidumbre macroeconómica y geo-política, los cambios en los hábitos de consumo por parte de los clientes, la digitalización, etc.

La gestión de sus inversiones no es un reto menor. Las rentabilidades esperadas de cara a los próximos años para todas las clases de activos son modestas y están por debajo de sus promedios históricos. En las conversaciones entre especialistas de la inversión no es infrecuente que aparezcan comentarios del tipo “todo está caro” o “tal mercado ya ha subido mucho”. Nos encontramos en una fase avanzada del ciclo económico y no hay nada que sea fácil de comprar.

Sin embargo, con la presión en márgenes que está sufriendo la industria y la persistencia de los bajos tipos de interés, la función de la gestión de las inversiones en las compañías aseguradoras cobra cada vez más importancia y existe más presión sobre los equipos para alcanzar la rentabilidad necesaria. Naturalmente, esto tiene implicaciones para la tipología de las inversiones, que tradicionalmente han sido conservadoras. Esta gestión de las inversiones se está transformando hacia una aproximación más activa, buscando oportunidades en clases de activos más allá de las tradicionales e intentando dar respuesta a un entorno que exige, además de rentabilidad, una gestión sostenible en el largo plazo.

Este artículo también está disponible en el Col·legi d´Actuaris de Catalunya.