Son muchas las personas que cuando piensan en su futuro se plantean cuándo hay que empezar a ahorrar para la jubilación y cada vez más las que valoran complementar la pensión pública con productos de ahorro privados, como Planes de Pensiones, Planes Individuales de Ahorro Sistemático (PIAS) o Seguros Individuales de Ahorro a Largo Plazo (SIALP), para gozar de una jubilación acorde a su proyecto de vida.

El progresivo envejecimiento de la población juega en contra de la cuantía de la pensión a percibir en la jubilación futura tal y como está planteado el sistema de pensiones en España actualmente. La esperanza de vida se encuentra aproximadamente en los 82 años (84,5 para las mujeres, 78,4 los hombres) y se estima que aumente de 3 a 4 meses por año. Es decir, una vez jubilados tendremos que cubrir nuestras necesidades del mejor modo posible durante, como mínimo, 15 años. Todo indica que el sistema de pensiones público no podrá dar respuesta a esta necesidad.

Haz tu simulación: Descubre el plan de ahorro ideal para tu futuro.

El Fondo de Reserva de la Seguridad Social, conocido como la hucha de las pensiones, se está agotando. Se trata del dinero que tiene el Estado para el pago de pensiones en períodos económicos adversos. Hoy en día en la hucha hay poco más de 5.000 millones, muy lejos del máximo de los 66.800 millones de 2011. Los escenarios más optimistas sitúan la hucha a cero en el año 2028.

Así que si te preguntas: ¿Cuándo hay que empezar a ahorrar para la jubilación?

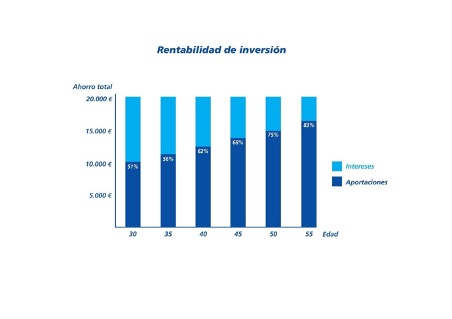

La respuesta es: ¡Ya! Tal como nos muestra el siguiente gráfico.

Si se planifica con suficiente antelación un plan de ahorro para la jubilación, menor será el esfuerzo que se tendrá que realizar y mayor el capital que se conseguirá para complementar la pensión pública. Todo ello servirá para, una vez jubilados, disfrutar de una de las mejores etapas de la vida para llevar a cabo todos aquellos planes que por compromisos profesionales habían quedado pendientes.

Sin embargo, es importante llegar a esa nueva etapa con suficientes garantías que permitan mantener el nivel de vida. Para ello, hay que tomar decisiones que contribuyan a disfrutar de la jubilación con la tranquilidad de tener las necesidades cubiertas a través de un buen plan de ahorro que complemente la pensión pública.

Para ayudar en el proceso de decisión, te recomendamos que consultes la guía Presentes en tu fu[Tu]ro, un documento que contiene información de valor para planear la jubilación, productos y servicios, y ventajas fiscales.

La guía describe cuatro momentos vitales y ofrece orientaciones para planificar la jubilación:

Así pues, si te preguntas: ¿Cuándo contratar un plan de pensiones? ¿Qué características hay que tener para acceder a ellos? ¿Existen mínimos o máximos de edad? La respuesta a todas estas preguntas es la misma: Te encuentres en el momento en que te encuentres, puedes preparar un plan para tu jubilación.

● “Soy joven y todavía tengo lejos mi jubilación”: Quizás te parece que es demasiado pronto para pensar en la jubilación, pero cuanto antes empieces a ahorrar, menor será el esfuerzo que tengas que hacer mañana y mayor será tu capital. También cuentas con los Planes Individuales de Ahorro Sistemático (PIAS), que te facilitan ahorrar de forma cómoda y te permiten disponer de tus ahorros si los necesitas.

● “Me encuentro en el ecuador de mi vida laboral”: Todavía te queda tiempo para preparar la jubilación sin grandes esfuerzos. Los planes de pensiones ofrecen la máxima flexibilidad, de tal forma que tú decides la periodicidad y la cuantía de dinero que quieres aportar. Además, podrás ahorrar dinero en la declaración de la renta.

● “Me queda poco para jubilarme”: Nunca es tarde para empezar a ahorrar. Existen planes de pensiones específicos para las personas que están cerca de retirarse, como por ejemplo el PlanCaixa Doble Tranquilidad, un plan de previsión asegurado contratable a partir de los 55 años y hasta los 68.

● “Ya estoy jubilado”: Del mismo modo que hay que planificar los años previos a la jubilación, también es aconsejable planificar los años de disfrute de la misma. Es conveniente realizar una planificación financiera para sacar el máximo partido a los ahorros acumulados y disponer de ellos de la mejor forma posible. Un ejemplo es la Renta Vitalicia, un producto que transforma los ahorros en una renta mensual para toda la vida.

¿Qué ventajas tiene empezar a ahorrar pronto?

● El esfuerzo es gradual y requiere menos sacrificio

● Las aportaciones pueden ser más flexibles

● Aumento del capital ahorrado por el efecto del interés compuesto

● Mayor margen de maniobra si hay imprevistos

● Mayor capital acumulado al llegar a la jubilación.

El tiempo es el mejor aliado para planificar la jubilación.

Según Jordi Gual, Presidente de CaixaBank: “Es conveniente empezar muy pronto a ahorrar de cara a la jubilación; cada mes es aconsejable separar de la nómina una cantidad que vaya a otra cuenta y que no se toque. Con esta cuenta se ahorra y, gracias a la magia del interés compuesto, se va acumulando un ahorro que se puede utilizar en el momento de la jubilación”. Y añade: “Cuanto más pronto se empiece a ahorrar para la jubilación, mejor”.

En una entrevista reciente publicada en el blog de VidaCaixa, Jordi Martínez, director del programa de Educación Financiera del Institut d’Estudis Financers (IEF), explicaba que “muchas personas abren los ojos cuando calculan cuánto dinero necesitan para jubilarse”. Este experto señala que un 40% de sus alumnos tiene previsto ahorrar después de realizar los cálculos sobre su jubilación. “Lo primero para tener claros los objetivos financieros es conocer qué objetivos vitales tiene cada uno”, dice.

Viendo un ejemplo de Enrique Borrajeros, de la European Financial Planning Association (EFPA), una persona de 30 años con el objetivo de alcanzar 3.000 euros mensuales en jubilación deberá realizar aportaciones mensuales de 280 euros desde los 30 años e ir incrementando un 7% anual dicha aportación. La rentabilidad objetivo en este caso es de un IPC 3%.

En el mismo sentido se expresa Albert Vergés, presidente de la Fundación Edad&Vida, que aglutina a empresas, asociaciones e instituciones académicas volcadas en la mejora de las condiciones de vida de las personas mayores. Según el estudio anual de Preparación para la Jubilación que realiza la multinacional aseguradora Aegon, solo tres de cada diez españoles ahorran de manera habitual para su jubilación. Según el presidente de Edad&Vida, “empezar a ahorrar cuanto antes es la mejor fórmula para asegurarse una buena situación económica en el momento de la jubilación (…) y es necesario fomentar un cambio de actitud y comportamiento de los ciudadanos hacia el ahorro y la planificación de la jubilación, de modo que estos adopten una mayor responsabilidad en la garantía de sus ingresos tras la jubilación”.

A juicio de Vergés, mejorar la información que reciben los ciudadanos sobre sus expectativas de ingresos tras la jubilación, las aportaciones que realizan tanto ellos como sus empleados y los productos de ahorro previsión existentes en el mercado, así como establecer incentivos fiscales que los hagan más atractivos, son las medidas que más pueden contribuir en este sentido.

En definitiva, son muchos los expertos que coinciden con estos puntos, como por ejemplo EFPA España y Towers Watson, y que recomiendan empezar un plan de pensiones tan pronto como se consiga un empleo o una fuente de ingresos regulares.